Finanzas

¿Qué es un préstamo comercial para una pequeña empresa?

¿Qué es exactamente un préstamo comercial?

El fondo emitido a una empresa por un banco o una institución de crédito se denomina préstamo comercial. Este fondo se utiliza para administrar gastos financieros o costos operativos, que el empresario no podría administrar.

¿Por qué se necesita un préstamo comercial?

Expansión

Las pequeñas empresas que son bien conocidas en el mercado ahora pueden pasar al siguiente nivel, que se llama la expansión del negocio. Con una imagen comercial bien establecida y un buen historial transaccional en el lugar, se puede utilizar un préstamo comercial para ampliar el negocio. Los propietarios de pequeñas empresas también pueden expandir su negocio en diferentes ubicaciones geográficas y dirigirse a nuevas audiencias.

Equipos y herramientas

La tecnología está cambiando día a día. Con la ayuda de nuevas tecnologías y herramientas, puede aumentar la producción y la calidad de su negocio. Los pequeños empresarios pueden obtener los beneficios de los préstamos comerciales para comprar equipos de última generación, lo que les brinda beneficios competitivos.

La gestión del inventario

Debido a la escasez de fondos, los pequeños empresarios no podían aceptar pedidos grandes. Para pedidos grandes, se debe tener suficiente materia prima para poder cumplir con los pedidos. En esta situación, los préstamos comerciales pueden ayudar a los propietarios de pequeñas empresas, y los pequeños empresarios pueden aprovechar los préstamos comerciales para comprar mucho inventario por adelantado.

Aumentar el capital de trabajo

Un capital de trabajo saludable juega un papel importante en el éxito de cualquier negocio, ya sea micro, pequeño, mediano o grande. Ahora a llevar adelante un negocio saludable para tener un capital de trabajo saludable. La demora del consumidor en el pago puede evitarse si el préstamo comercial se toma para equilibrar las implicaciones financieras adversas.

Consolidar Deudas

Los pequeños empresarios pueden fusionar todos sus préstamos más pequeños en una sola cuota, lo que disminuirá el estrés de su presupuesto mensual y, al mismo tiempo, podrá realizar un seguimiento de sus deudas. También puede extender su período de pago hasta por 1 año, lo que significa que puede reducir los montos elevados de EMI.

¿Cómo sé si soy elegible para un préstamo comercial?

Si uno puede cumplir con todos los requisitos que se detallan a continuación, puede solicitar un préstamo comercial. Los criterios de elegibilidad para préstamos comerciales están aquí:

- El negocio debe estar en funcionamiento por más de 6 meses.

- La facturación mínima de INR 90,000 o más debe lograrse 3 meses antes de enviar su solicitud de préstamo

- El negocio no debe estar en la lista de malas ubicaciones

- Las ONG y las instituciones benéficas no son elegibles para préstamos comerciales

Requisitos de préstamo comercial al solicitar un préstamo comercial

- Extracto bancario del 1 año anterior

- Prueba de registro comercial

- Copia de la tarjeta PAN del propietario

- Copia de la tarjeta Aadhaar del propietario antes del cierre

- Copia de escritura de sociedad

- Copia de la tarjeta PAN de la empresa

Preguntas frecuentes:

1. ¿Cuáles son los fondos de préstamo máximos que puedo obtener?

Respuesta: Puede obtener de 50,000 a 2 millones de rupias.

2. ¿Cuánto dura un préstamo comercial?

Respuesta: Los préstamos comerciales en su mayoría oscilan entre 5 y 20 años.

3. ¿Cuáles son los 4 tipos de préstamos?

Respuesta: A continuación hay cuatro tipos de préstamo:

- Préstamo personal

- Préstamo hipotecario

- préstamo comercial

- préstamo de oro

Finanzas

¿Quién inventó el banco

El concepto de banca existe desde hace mucho tiempo. Los bancos desempeñan un papel crucial en nuestra vida diaria, ya que nos permiten ahorrar dinero, acceder a préstamos y realizar transacciones financieras. Pero ¿alguna vez te has preguntado quién inventó el banco y cómo empezó todo? Hagamos un viaje a través de la historia para explorar la evolución de los bancos y las personas que dieron forma a esta institución fundamental.

Comienzos antiguos

La historia de la banca se remonta a la antigüedad. En la antigua Babilonia, alrededor del año 2000 a. C., surgió la primera apariencia de banca. Los templos actuaban como lugares seguros para que la gente guardara sus valiosas posesiones y su oro. Los sacerdotes de los templos comenzaron a proporcionar recibos por estos depósitos, actuando esencialmente como una forma temprana de banca.

La banca temprana en la antigua Grecia y Roma

En las antiguas Grecia y Roma, el concepto de banca avanzó aún más. Los prestamistas y comerciantes comenzaron a aceptar depósitos y ofrecer préstamos. El Imperio Romano estableció un sistema bancario y de cambio de moneda que permitía la transferencia de fondos a grandes distancias.

La Europa medieval y el auge de la banca moderna

El sistema bancario tal como lo conocemos hoy comenzó a tomar forma durante la Edad Media en Europa. Los comerciantes italianos, especialmente de ciudades como Venecia, Florencia y Génova, desempeñaron un papel crucial en la configuración de la banca moderna. Estas ciudades eran centros de comercio y los comerciantes necesitaban un lugar seguro para almacenar su riqueza y realizar transacciones.

Un acontecimiento notable durante este período fue la aparición del Banco Medici en el siglo XV. La familia Medici, con sede en Florencia, Italia, contribuyó decisivamente a revolucionar la banca al introducir conceptos como letras de cambio, cartas de crédito y contabilidad por partida doble.

Banco de Suecia: el primer banco central

En el futuro, el Riksbank de Suecia, establecido en 1668, se considera el primer banco central del mundo. Fue creado para estabilizar y regular el sistema monetario de Suecia. Esto marcó un paso significativo hacia sistemas bancarios modernos, donde una autoridad central gobierna y supervisa los asuntos financieros de la nación.

Banco de Inglaterra: un modelo de banca central

El Banco de Inglaterra, fundado en 1694, se convirtió en otro hito en el desarrollo de la banca moderna. Fue la primera institución en emitir billetes como forma de moneda. Esto sentó las bases de la banca central moderna, inspirando a otros países a crear sus propios sistemas de banca central.

Evolución de los Bancos en Estados Unidos

En Estados Unidos, la banca evolucionó junto con el crecimiento de la nación. El Primer Banco de los Estados Unidos, establecido en 1791, fue el primer intento de crear un sistema bancario central en el país. Posteriormente, en 1863, se promulgó la Ley de Banca Nacional para crear una moneda nacional uniforme y establecer un sistema de bancos nacionales.

La banca moderna y la era digital

Con la llegada de Internet y los avances tecnológicos, la banca ha experimentado una transformación masiva. La banca en línea, las transferencias electrónicas de fondos, los pagos móviles y las criptomonedas han remodelado la forma en que administramos y accedemos a nuestras finanzas.

Conclusión

La invención y la evolución de la banca han recorrido un largo camino desde los templos antiguos hasta las sofisticadas plataformas digitales. Desde simples depósitos de objetos de valor hasta complejas instituciones financieras, la banca se ha adaptado a las necesidades cambiantes de la sociedad. El viaje a través de la historia muestra el ingenio y la innovación de individuos y civilizaciones en la creación de una institución vital que desempeña un papel integral en nuestra vida cotidiana.

Finanzas

Explorando el panorama diverso de los préstamos comerciales

En el panorama empresarial dinámico y competitivo de hoy, el acceso a financiamiento oportuno y apropiado juega un papel fundamental para impulsar el crecimiento, la expansión y la innovación para las empresas en varios sectores. India, con su floreciente ecosistema empresarial, ofrece una amplia gama de opciones de préstamos comerciales diseñadas para satisfacer diversas necesidades financieras. Este artículo profundiza en los diferentes tipos de préstamos comerciales disponibles en la India, arrojando luz sobre sus características únicas, criterios de elegibilidad y ventajas.

1. Préstamos a plazo

Los préstamos a plazo son una de las formas más comunes de financiación empresarial. Estos préstamos proporcionan una suma global que debe devolverse durante un período específico, junto con los intereses. Los préstamos a plazo pueden ser a corto o largo plazo, según el plazo de pago y los requisitos del prestatario.

2. Préstamos de capital de trabajo

Los préstamos para capital de trabajo están diseñados para abordar los gastos operativos diarios de una empresa, como el inventario, los salarios y el alquiler. Estos préstamos aseguran que las empresas tengan la liquidez necesaria para funcionar sin problemas y aprovechar las oportunidades de crecimiento.

3. Línea de crédito comercial

Una línea de crédito comercial ofrece un límite de crédito flexible que una empresa puede utilizar según sea necesario. Solo se cobran intereses sobre el monto utilizado, por lo que es una opción conveniente para administrar flujos de efectivo irregulares.

4. Financiamiento de equipos

Para las empresas que requieren maquinaria o equipo especializado, la financiación de equipos proporciona los fondos necesarios para adquirir o actualizar estos activos. El propio equipo sirve como garantía, lo que reduce el riesgo del prestamista.

5. Financiamiento de facturas

La financiación de facturas permite a las empresas acceder a fondos utilizando sus facturas pendientes como garantía. Esto puede ayudar a mejorar el flujo de caja y minimizar el impacto de los retrasos en los pagos de los clientes.

6. Préstamos de Bienes Raíces Comerciales

Las empresas que buscan adquirir o desarrollar propiedades comerciales pueden optar por préstamos inmobiliarios comerciales. Estos préstamos ofrecen montos sustanciales y están garantizados por la propiedad misma.

7. Préstamos de la Administración de Pequeñas Empresas (SBA)

Los préstamos de la SBA son préstamos respaldados por el gobierno destinados a apoyar a las pequeñas y medianas empresas (PYME). Estos préstamos a menudo vienen con términos favorables y tasas de interés más bajas.

8. Préstamos de microfinanzas

Los préstamos de microfinanzas están dirigidos a microempresarios y pequeñas empresas en comunidades desatendidas. Proporcionan cantidades modestas de capital para promover el empoderamiento económico.

9. Préstamos de inicio

Las empresas emergentes pueden acceder a préstamos especializados diseñados para abordar los desafíos únicos que enfrentan. Estos préstamos pueden ofrecer pagos diferidos o plazos de pago extendidos.

10. Préstamos de exportación e importación

Los exportadores e importadores pueden aprovechar los préstamos de exportación e importación para facilitar el comercio internacional. Estos préstamos pueden cubrir los costos relacionados con la producción, el transporte y el cumplimiento.

Conclusión

La diversa gama de opciones de préstamos comerciales en la India refleja el compromiso del país de fomentar el crecimiento empresarial y el desarrollo económico. Cada tipo de préstamo tiene un propósito específico, asegurando que las empresas de todos los tamaños y etapas tengan acceso a los recursos financieros que necesitan. A medida que los empresarios continúan impulsando la innovación y contribuyendo al progreso económico de la India, estas opciones de financiación desempeñan un papel integral en la configuración del futuro del panorama empresarial. Antes de solicitar cualquier préstamo, las empresas deben evaluar minuciosamente sus necesidades financieras, criterios de elegibilidad y capacidades de pago para tomar decisiones informadas que allanan el camino para el éxito sostenido.

Preguntas más frecuentes

¿Qué es un préstamo comercial?

Un préstamo comercial es un apoyo monetario para hacer crecer su negocio a pequeña escala para proporcionar capital. Tales como infraestructura, operaciones y otros requisitos del negocio. Pequeñas y Medianas Empresas, también llamadas PYMES.

¿Tipos de préstamos comerciales?

Hay varios tipos de préstamos para pymes disponibles en el mercado que sirven al objetivo particular del negocio. Háganos saber los diversos tipos de préstamos comerciales disponibles para los comerciantes.

Le informaremos sobre los tipos generales de préstamos comerciales disponibles para las PYME en la India.

- Prestamos a corto plazo

- Préstamos a plazo

- Préstamos de equipo

- Financiamiento de facturas/préstamo sobre cuentas por cobrar

- Línea de crédito o sobregiro bancario

- Crédito proveedor

Finanzas

Empezar Un Negocio De Te

Comenzar un negocio de salón de té puede ser una empresa emocionante y rentable, pero requiere una planificación y preparación cuidadosas para tener éxito. Estos son los pasos para ayudarlo a crear un plan de negocios integral para su tienda de té en la India.

1. Investigación de mercado

Investigue el mercado del té en la India para identificar la demanda de diferentes tipos de té, la competencia y las preferencias de los clientes. Esto lo ayudará a determinar qué tipos de té ofrecer, qué precios cobrar y cómo diferenciar su tienda de té de las demás.

2. Determine su mercado objetivo

Decide quién es tu mercado objetivo y cuáles son sus necesidades y preferencias. Esto lo ayudará a crear un menú de té que atraiga a sus clientes objetivo y determinar qué tipo de ambiente buscan en una tienda de té.

3. Elija una ubicación

Seleccione una ubicación a la que se pueda acceder fácilmente y que tenga una gran afluencia de personas. Considere factores como la visibilidad, el tráfico peatonal, el estacionamiento y la competencia en el área al elegir una ubicación para su tienda de té.

4. Determina tu menú

Elija una variedad de tés para ofrecer en función de su investigación de mercado y su mercado objetivo. Ofrezca diferentes tipos de té, como té verde, té negro, té de hierbas, té helado y tés especiales. También puede ofrecer alimentos complementarios como refrigerios y productos horneados para atraer a más clientes.

5. Establezca sus precios

Determine sus precios en función del costo de los ingredientes, los costos generales y la competencia en el área. Asegúrese de que sus precios sean competitivos y estén en línea con el presupuesto de su mercado objetivo.

6. Crear un plan de marketing

Desarrolle un plan de marketing para promocionar su tienda de té y atraer clientes. Considere anunciarse en periódicos y revistas locales, crear un sitio web y presencia en las redes sociales, y ofrecer descuentos y promociones para atraer nuevos clientes.

7. Planifique sus operaciones

Cree un plan detallado para sus operaciones diarias, incluida la dotación de personal, los suministros y el servicio al cliente. Considere implementar un sistema de pedido y entrega en línea para que sea más fácil para los clientes pedir y recibir su té.

8. Financiamiento Seguro

Determine la cantidad de capital que necesita para iniciar y administrar su tienda de té. Considere obtener un préstamo, invertir sus ahorros personales o encontrar inversionistas que proporcionen la financiación necesaria.

9. contratar personal

Contrata a un equipo de empleados para que te ayuden a administrar tu tienda de té. Considere contratar baristas, meseros y personal de cocina con experiencia para asegurarse de que sus clientes reciban un servicio de alta calidad.

10. Inicie su tienda de té

Abre tu tienda de té y comienza a atender a los clientes. Asegúrese de seguir todas las normas de salud y seguridad, y asegúrese de que su personal esté capacitado y equipado para brindar un excelente servicio al cliente.

Conclusión

Siguiendo estos pasos, puede crear un plan de negocios completo para su tienda de té en la India y comenzar su viaje hacia el éxito. Recuerde ser siempre adaptable y receptivo a los cambios del mercado y las necesidades de los clientes, y evaluar y mejorar continuamente sus operaciones comerciales. ¡Buena suerte!

-

cómo3 years ago

cómo3 years agoCómo borrar tu lista de reproducidos recientemente en Spotify

-

Gaming4 years ago

Gaming4 years agoCómo usar Discord en Xbox One

-

cómo3 years ago

cómo3 years agoCómo conectar OPPO Enco Air a una computadora con Windows a través de Bluetooth

-

Noticias4 years ago

Noticias4 years agoCómo instalar códecs HEVC gratuitos en Windows 10 (para video H.265)

-

Gaming4 years ago

Gaming4 years agoCómo jugar a las cartas contra la humanidad en línea

-

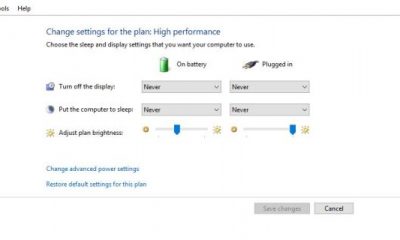

Windows 103 years ago

Windows 103 years agoCómo mantener la pantalla encendida en Windows 10

-

Gaming4 years ago

Gaming4 years agoLos 12 juegos de Far Cry, clasificados de peor a mejor

-

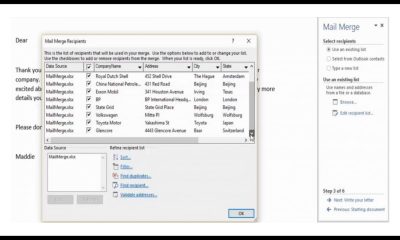

MS Word3 years ago

MS Word3 years agoCómo dar formato a texto y números en datos de combinación de correspondencia en Microsoft Word